Prélèvement à la source : mode d'emploi pour les TPE et PME

Lors du conseil des ministres, mercredi 3 août, le gouvernement a officialisé la mise en place du prélèvement à la source de l'impôt sur le revenu dès 2018. Explications.

Je m'abonne[Mise à jour le 05/09/2016]

La mise en place du prélèvement à la source de l'impôt sur le revenu se précise du côté du gouvernement. Mercredi 3 août, le conseil des ministres a officialisé la mise en oeuvre du dispositif qui devrait être instauré dès le 1er janvier 2018. Le porte-parole du gouvernement, Stéphane Le Foll a, en revanche, écarté l'idée d'une fusion de l'impôt sur le revenu avec la CSG, pourtant promis par François Hollande.

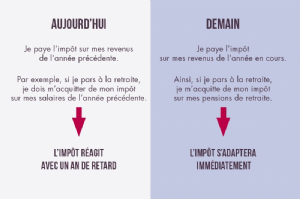

Le paiement de l'impôt sur le revenu à la source répond, selon le gouvernement, a une meilleure adaptabilité en fonction des montants perçus par les salariés et évitera ainsi le décalage entre les revenus perçus et le paiement des impôts l'année suivante. Le dispositif vise à s'adapter aux changements professionnels éventuels qui peuvent exister dans la vie des contribuables en permettant une plus juste répartition tout au long de l'année.

Dans une interview au Journal du Dimanche, Michel Sapin a expliqué que "le calcul des impôts ne change pas, c'est le prélèvement qui aura lieu à la source, comme pour la CSG ou les cotisations, au moment où l'on touche son revenu. Pour 90 % des Français, qui perçoivent uniquement un salaire ou une retraite, ce sera d'une simplicité absolue et d'une grande sécurité".

Lire aussi : BSPCE : retour sur un durcissement du régime fiscal

Quel calendrier ?

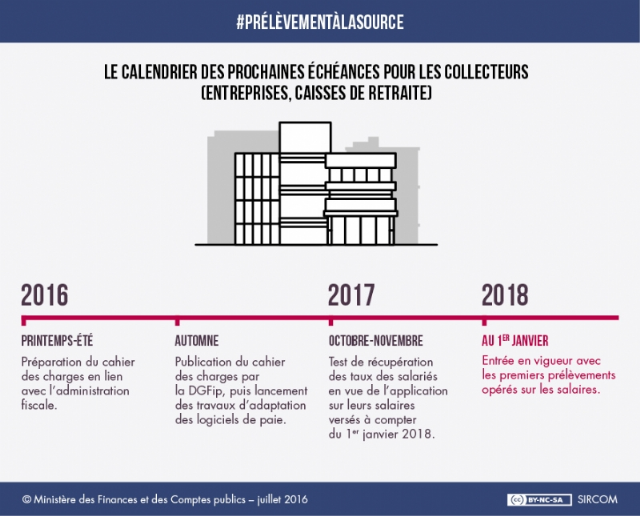

Opérationnelle dès le 1er janvier 2018, la réforme de prélèvement de l'impôt a été souhaitée par le président de la République dès le mois de mai 2015. Préparée depuis, par le gouvernement, en concertation avec les acteurs économiques, l'adoption de la réforme est prévue pour l'automne 2016 dans le cadre du Projet de Loi de Finances 2017.

Dans le courant de l'année 2017, les différents acteurs - employeurs, caisses de retraite et la direction générale des finances publiques - s'adapteront pour une effectivité du dispositif dès le début de l'année 2018.

Comment sera mis en place le prélèvement à la source ?

L'instauration du prélèvement à la source inquiète les dirigeants d'entreprises quant à la manière dont elle sera mise en oeuvre et sur les moyens à leur disposition pour faire face à ce changement.

Pour tenter de les rassurer, le gouvernement détaille la mise en place de la réforme, précisant que l'administration fiscale transmettra, dès le second semestre 2017, le taux de prélèvement de chaque salarié - calculé sur les revenus de 2016 - auprès de l'employeur. Dès 2018, l'employeur sera alors chargé de ponctionner le montant de l'impôt sur les revenus mensuels et devra indiquer clairement sur la fiche de paie de chaque salarié le montant correspondant.

Lire aussi : Retour à l'emploi : la grande illusion.

Afin de faciliter l'installation du prélèvement à la source pour les entreprises privées, elles utiliseront le même système que celui de la déclaration sociale nominative (DSN) pour recevoir le taux de prélèvement à appliquer. Par ailleurs, les entreprises bénéficieront d'un délai - compris entre huit jours et trois mois selon la taille de l'entreprise - après le paiement du salaire pour reverser l'impôt sur le revenu à l'administration fiscale.

Du côté des salariés, l'installation du dispositif se veut automatique, selon le ministère de l'Économie. Le contribuable connaîtra le taux de prélèvement auquel il sera prélevé et qui apparaîtra sur son avis d'imposition 2017.

Lorsqu'il en aura pris connaissance, chaque salarié pourra, opter pour un taux individualisé s'il est en couple ou alors ne pas le transmettre à son employeur et ainsi opter pour un taux neutre (calculé sur ses revenus salariés uniquement). Aussi, dès 2018, les contribuables seront prélevés sur leur revenu, automatiquement.

En septembre de chaque année, le taux de prélèvement sera révisé en fonction de la déclaration de revenus de chaque contribuable réalisée au printemps. En cas de changement de situation professionnelle ou personnelle, chaque contribuable aura la possibilité de simuler en ligne son taux de prélèvement mensuel afin de le faire coïncider avec ses revenus.

Les travailleurs indépendants paieront leur impôt sur le revenu à travers des acomptes calculés par l'administration fiscale en fonction de la situation antérieure. Ils auront la possibilité d'actualiser - à leur initiative - ces acomptes si leurs revenus venaient à varier au cours de l'année.

Quelle confidentialité ?

Principale inquiétude de l'opposition, la question de la confidentialité des revenus lorsqu'un contribuable perçoit, par exemple, des revenus du patrimoine au sein du couple. Le gouvernement propose la possibilité, pour le contribuable, de choisir entre des taux différents entre les conjoints ou un taux identiques.

Ce taux identique pourra soit être proportionnel à ses revenus, soit standard. C'est-à-dire qu'il ne sera pas indexé en fonction des salaires et rentes du patrimoine mais seulement de la rémunération que verse l'entreprise à son salarié. Cette mesure permettrait alors d'éviter que l'employeur ne connaisse exactement le taux d'imposition réel du salarié.

Pour protéger la discrétion sur les revenus, le gouvernement prévoit également des sanctions à l'encontre de l'employeur si le taux de prélèvement du salarié venait à être divulgué. Une amende de 10 000 euros est d'ores et déjà prévue en cas de violation du secret fiscal.

D'autres amendes en fonction de la nature de l'infraction sont anticipées et devraient être comprises entre 5 % et 80 % des retenues qui auraient dû être réalisées, selon l'avant-projet du texte remis à la commission des Finances de l'Assemblée nationale le 1er septembre 2016.

Quid des impôts sur le revenu de 2017 ?

Avec la mise en place dès le 1er janvier 2018 de la réforme, la question est de savoir si il y aura une année blanche lors de la transition. Le gouvernement a opté pour l'annulation de l'impôt sur le revenu - hors revenus exceptionnels - pour l'année 2017, écartant la possibilité d'une double imposition en 2018.

En clair, si l'État ne percevra aucune rentrée fiscale au titre de l'impôt sur le revenu pour les sommes perçues en 2017, le contribuable paiera quand même cette année-là ses impôts sur les revenus de 2016. En 2018, le contribuable paiera ses impôts sur ses revenus de 2018 chaque mois.

Si la réforme était votée et mise en place, la France imiterait alors de nombreux pays étrangers sur le prélèvement à la source, à l'instar de l'ensemble des pays européens, excepté la Suisse.

Quels revenus sont concernés ?

Si le contribuable ne paiera pas d'impôts pour les revenus perçus en 2017, le gouvernement a, en revanche, précisé lesquels seraient exonérés de l'impôt, afin d'éviter des abus liés à l'optimisation fiscale.

Bercy a indiqué que seuls les salaires, retraites, bénéfices professionnels et non professionnels ainsi que les revenus fonciers ne seraient pas pris en compte dans le calcul de l'impôt sur le revenu.

Outre les intérêts et dividendes, les plus-values (mobilières et immobilières), les gains relatifs aux stock options et les actions gratuites, l'administration fiscale a listé l'ensemble des revenus dits "exceptionnels" qui seront pris en compte dans le calcul de l'impôt :

- les indemnités de cessation des fonctions de mandataires sociaux et dirigeants,

- les indemnités de clientèle de cessation d'activité et de clientèle,

- les indemnités (allocations et primes) dues à un déménagement de résidence ou de lieu de travail,

- les prestations de retraites servies sous forme de capital,

- les aides à la reprise d'une activité professionnelle,

- les revenus dus au titre de la participation et de l'intéressement (s'ils ne sont pas affectés à la réalisation ou au retrait d'un PEE)

- la monétisation des comptes épargne temps

- les gratifications surérogatoires,

Le ministère des Finances précise, par ailleurs, que sont imposables en 2017 l'ensemble des revenus qui ne seraient pas susceptibles d'être recueilli annuellement.

De plus, l'impôt sur la fraction des revenus des dirigeants pour 2017 et qui excéderaient ceux perçus les trois ans précédents - sauf si le montant dépasse celle de 2017 - sera également imposable.

Pour vérifier l'absence d'abus en 2017, l'administration fiscale pourra donc étudier les revenus sur les trois dernières années afin de constater les évolutions parmi les déclarations. D'autre part, les contrôles fiscaux pourront s'étaler sur quatre ans au lieu de trois, aujourd'hui.